Mutual fund world-ல் நாம் பெரும்பாலும் கேட்கும் இரண்டு முக்கியமான terms-ல் ஒன்று தான் Lump Sum Investment. இது என்றால், ஒரு பெரிய தொகையை ஒரே தடவையில் ஒரு mutual fund-ல் invest செய்வது. உதாரணத்திற்கு, உங்களுக்கு ₹5 Lakhs bonus வந்திருக்குது, அதனை நீங்க ஒரு equity mutual fund-ல் ஒரே நாளில் முதலீடு பண்ணுறது தான் lump sum.

இந்த method-ல் ஒரு பெரிய benefit என்னனா, immediate compounding ஆரம்பமாகும். அதாவது உங்கள் full amount மேல interest / growth உடனே வர ஆரம்பிக்கும். SIP போல wait பண்ண தேவையில்லை. ஆனால் downside என்னனா – market timing முக்கியம். உங்க investment high market point-ல நடந்தது என்றால் short-term volatility-க்கு நேரடியாக exposed ஆகுவீர்கள்.

📌 இது working professionals, retired persons, மற்றும் sudden cash inflow கிடைக்கும் நபர்களுக்கு best suited method. ஆனால் long-term view இருக்கணும். Minimum 5 years-க்கும் மேலே hold பண்ணமுடியும்னா தான் better result கிடைக்கும்.

₹5 Lakhs vs ₹10 Lakhs – Lump Sum Investment-இல் யார் அதிகம் சம்பாதிக்கிறார்கள்? (With Real Examples)

🔹 Section 1: Lump Sum Investment என்றால் என்ன?

Lump sum investment என்பது ஒரே தடவையில் ஒரு பெரிய தொகையை mutual fund அல்லது share market-ல் முதலீடு செய்வது. இது SIP (Systematic Investment Plan) போல மாதந்தோறும் அல்ல.

📌 உதாரணம்:

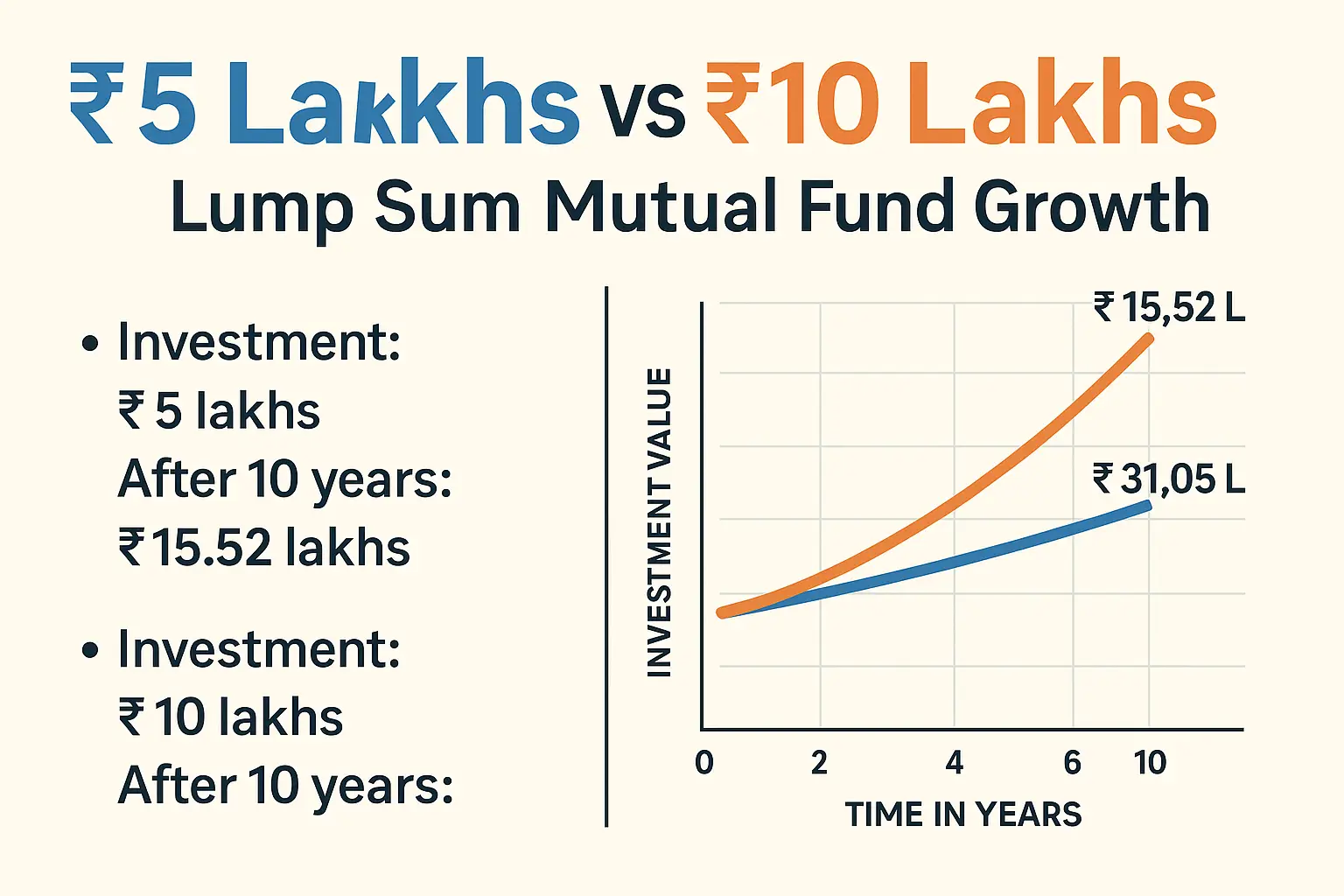

Kumar ₹5 Lakhs-ஐ January 2025-ல் ஒரு mutual fund-ல் invest செய்கிறார். Ravi அதே mutual fund-ல் ₹10 Lakhs invest செய்கிறார். 10 ஆண்டுகளில் இவர்கள் இருவருக்கும் வரும் returns என்ன?

🔹 Section 2: Basic Assumptions for All Examples

| Parameter | Value |

|---|---|

| Fund Type | Equity Mutual Fund |

| CAGR (Annual Return) | 12% |

| Time Horizon | 10 Years |

| Tax Not Deducted | For simplicity |

🔹 Section 3: Example 1 – ₹5 Lakhs vs ₹10 Lakhs (10 Years @ 12%)

📊 Compound Interest Formula:

A = P × (1 + r)^n

Where:

P = Principal, r = Rate of return, n = Time

🔹 ₹5 Lakhs Investment:

A=₹5,00,000×(1+0.12)10=₹5,00,000×3.1058=₹15,52,900A = ₹5,00,000 × (1 + 0.12)^10 = ₹5,00,000 × 3.1058 = ₹15,52,900 A=₹5,00,000×(1+0.12)10=₹5,00,000×3.1058=₹15,52,900

🎯 Total Profit: ₹10,52,900

🔹 ₹10 Lakhs Investment:

A=₹10,00,000×(1+0.12)10=₹10,00,000×3.1058=₹31,05,800A = ₹10,00,000 × (1 + 0.12)^10 = ₹10,00,000 × 3.1058 = ₹31,05,800 A=₹10,00,000×(1+0.12)10=₹10,00,000×3.1058=₹31,05,800

🎯 Total Profit: ₹21,05,800

Clicke Here to Upstox : Start your SIP or Lump sum

🔹 Section 4: Example 2 – Return Comparison for 5, 7, 10, 15 Years

| Investment | 5 Years (12%) | 7 Years (12%) | 10 Years (12%) | 15 Years (12%) |

|---|---|---|---|---|

| ₹5 Lakhs | ₹8.81 Lakhs | ₹11.05 Lakhs | ₹15.52 Lakhs | ₹27.47 Lakhs |

| ₹10 Lakhs | ₹17.62 Lakhs | ₹22.10 Lakhs | ₹31.05 Lakhs | ₹54.94 Lakhs |

📌 Observation:

Time > Investment! அதாவது investment period அதிகமானால் wealth growth exponential-ஆக ஆகிறது.

🔹 Section 5: Example 3 – Investing ₹5 Lakhs now vs ₹10 Lakhs after 3 years

| Option | Year | Value |

|---|---|---|

| ₹5L Now | 10th Year | ₹15.52 Lakhs |

| ₹10L after 3 yrs | 7th Year | ₹22.10 Lakhs |

🎯 Winner: ₹10 Lakhs after 3 years – ஆனால் Kumar 3 வருடங்களுக்கு investment இன்றி இருந்தார்.

So, Time + Amount combo is important!

🔹 Section 6: Realistic Example – Two Friends

🧑💼 Ramesh:

- Invested: ₹5 Lakhs

- Fund: Mirae Asset Large Cap

- Return: 13% CAGR

- Duration: 10 years

- Final Value: ₹5L × (1.13)^10 = ₹17.00 Lakhs approx.

🧑💼 Suresh:

- Invested: ₹10 Lakhs

- Same fund, same period

- Final Value: ₹34 Lakhs approx.

📌 Moral:

Returns % same இருந்தாலும், invested amount அதிகமாக இருந்தால் absolute profit மிக அதிகம்!

🔹 Section 7: Tax Considerations (Equity Funds)

| Holding Period | Tax Type | Rate |

|---|---|---|

| < 1 Year | STCG | 15% |

| > 1 Year | LTCG | 10% on gain above ₹1L |

🎯 Example:

Ramesh gets ₹17L – ₹5L = ₹12L profit

Taxable = ₹12L – ₹1L = ₹11L

Tax = ₹1.1 Lakhs

🔹 Section 8: Mutual Funds Suitable for Lump Sum (2025 List)

| Fund Name | Type | Return (5Y CAGR) |

|---|---|---|

| Parag Parikh Flexi Cap | Flexi Cap | 15.4% |

| Quant Active Fund | Multicap | 18.2% |

| Axis Bluechip Fund | Large Cap | 11.9% |

| HDFC Top 100 Fund | Large Cap | 12.5% |

🔹 Section 9: SIP vs Lump Sum – Which Is Better?

| Criteria | Lump Sum | SIP |

|---|---|---|

| Market Timing | Very Important | Less Important |

| Best for | Sudden cash | Monthly income |

| Risk | Higher | Lower (rupee cost averaging) |

| Return | Higher if invested during dip | Stable over time |

🔹 Section 10: Final Comparison – Should You Invest ₹10L at Once?

| Investment | Final Amount (10Y) | Net Profit |

|---|---|---|

| ₹5 Lakhs | ₹15.52 Lakhs | ₹10.52 Lakhs |

| ₹10 Lakhs | ₹31.05 Lakhs | ₹21.05 Lakhs |

| ₹10L in FD @ 6% | ₹17.90 Lakhs | ₹7.9 Lakhs |

📌 Mutual Fund is 73% more profitable than FD.

🎯 Real-Time Example: ₹5 Lakhs மற்றும் ₹10 Lakhs Lump Sum Investment – யாருக்கு எவ்வளவு Returns?

நாம ஒரு realistic situation எடுத்துக்கலாம். Chennai-விலிருக்கும் Mr. Aravind-க்கு 2020-ல் ஒரு property விற்பனை மூலம் ₹10 Lakhs கிடைக்கிறது. அவரோ mutual fund advisor உடன் பேசிக்கொண்டு, இந்த full amount-ஐ Lump Sum-ஆக ஒரு Equity Mutual Fund-ல invest பண்ணுகிறார். அதே சமயம், அவருடைய நண்பர் Mr. Ramesh ₹5 Lakhs தான் investment செய்ய முடியும்.

இருவரும் same fund-ல், same date-ல invest பண்ணாங்க. Fund CAGR return 12% எனில், 10 வருடத்தில்:

- Ramesh’s Investment: ₹5 Lakhs × (1 + 0.12)^10 = ₹15.5 Lakhs approx

- Aravind’s Investment: ₹10 Lakhs × (1 + 0.12)^10 = ₹31 Lakhs approx

📌 இங்கே முக்கியமான observation என்னனா – investment amount double ஆனாலும், profit மட்டும் double இல்லை – Exponential-ஆக இரட்டிப்பு கிடைக்குது! இந்ததான் Compounding Power.

💡 இது போன்ற lump sum investment decision-ஐ எடுக்கும்போது, long-term holding + right fund selection இரண்டும் முக்கியம். Time + Amount combo தான் real wealth build பண்ணும் shortcut!

🎯 Real-Time Example:

₹5 Lakhs மற்றும் ₹10 Lakhs Lump Sum Investment – யாருக்கு எவ்வளவு Returns..?

நாம ஒரு realistic situation எடுத்துக்கலாம். Chennai-விலிருக்கும் Mr. Aravind-க்கு 2020-ல் ஒரு property விற்பனை மூலம் ₹10 Lakhs கிடைக்கிறது. அவரோ mutual fund advisor உடன் பேசிக்கொண்டு, இந்த full amount-ஐ Lump Sum-ஆக ஒரு Equity Mutual Fund-ல invest பண்ணுகிறார். அதே சமயம், அவருடைய நண்பர் Mr. Ramesh ₹5 Lakhs தான் investment செய்ய முடியும்.

இருவரும் same fund-ல், same date-ல invest பண்ணாங்க. Fund CAGR return 12% எனில், 10 வருடத்தில்:

- Ramesh’s Investment: ₹5 Lakhs × (1 + 0.12)^10 = ₹15.5 Lakhs approx

- Aravind’s Investment: ₹10 Lakhs × (1 + 0.12)^10 = ₹31 Lakhs approx

📌 இங்கே முக்கியமான observation என்னனா – investment amount double ஆனாலும், profit மட்டும் double இல்லை – Exponential-ஆக இரட்டிப்பு கிடைக்குது! இந்ததான் Compounding Power.

💡 இது போன்ற lump sum investment decision-ஐ எடுக்கும்போது, long-term holding + right fund selection இரண்டும் முக்கியம். Time + Amount combo தான் real wealth build பண்ணும் shortcut!

📝 Lump Sum Investment – பொதுவாக கேட்கப்படும் 5 முக்கியமான கேள்விகள்

Q1: Lump Sum investment செய்ய நல்ல நேரம் எப்போது?

📌 Market correction அல்லது dip-ல invest செய்தால் better results கிடைக்கும். ஆனால் timing market is tough – அதனால் long-term view இருந்தால் எந்த நேரமும் சரி.

Q2: SIP vs Lump Sum – யாருக்கு எது?

👉 Monthly income earn பண்ணுறவங்க SIPக்கு shift ஆகலாம். Sudden bonus, retirement amount, property sale income கிடைத்தால் Lump Sum best.

Q3: Lump Sum-ல tax எப்படி வருது?

💰 Equity mutual fund-ல், 1 வருடத்திற்குப் பிறகு வரும் profit-க்கு ₹1 Lakhக்கு மேலானதை மட்டும் 10% LTCG (Long Term Capital Gain) tax வரும்.

Q4: Risk அதிகமா?

🧨 Yes. ஒரே நாளில் முழு amount invest ஆகுதுனால market volatilityக்கு exposed ஆகுவீர்கள். அதனால் staggered approach (3–6 months-ல் split பண்ணி invest) நல்லது.

Q5: எந்த fund-ல் Lump Sum செய்யலாம்?

📊 Large cap, index fund, balanced advantage fund போன்ற stable-performing fund-கள் Lump Sum-க்கு ideal.

💡 Expert Tip: NEFT மூலமாக நேரடி investing-க்கும், Groww, Zerodha போன்ற app-ல easy execution-க்கும் facility இருக்கு!

🔚 முடிவுரை: Lump Sum-ல் ₹5 Lakhs vs ₹10 Lakhs – எது சிறந்தது?

ஒரே mutual fund, ஒரே time period, ஒரே return rate என்றாலும், முதலீடு செய்யும் தொகையின் அளவால் wealth creation மிக அதிகம் வேறுபடுகிறது என்பது இப்பதிவின் முக்கியமான உண்மை. ₹10 Lakhs lump sum investment return, ₹5 Lakhs-ஐவிட exact double-ஆக இல்லாமல், exponentially அதிகமாக இருக்கிறது. இது தான் compound interest-ன் real power.

அதே நேரத்தில், பெரும்பாலும் நாம் ₹10 Lakhs போன்ற பெரிய தொகையை ஒரே தடவையில் முதலீடு செய்ய முடியாது. எனவே, உங்கள் financial condition, risk appetite, and investment goals-ஐப் பொறுத்து நீங்கள்:

- ₹10 Lakhs இருந்தால் staggered lump sum method (2–3 parts-ஆக invest)

- இல்லையென்றால் ₹5 Lakhs-ஐ SIP-ஆக monthly invest செய்யவும்

சரியான fund, நீண்ட term, மற்றும் patient approach வைத்தால் நீங்கள் எந்த அளவிலும் சிறந்த wealth build செய்யலாம்.

⚠️ Disclaimer:

இந்த பதிவில் கொடுக்கப்பட்டுள்ள அனைத்து தகவலும் கல்வி நோக்கத்துக்காக மட்டுமே. Mutual Fund, SIP, Lump Sum முதலீடுகள் எல்லாம் சந்தை அபாயத்துக்குட்பட்டவை. முதலீடு செய்வதற்கு முன், உங்கள் நிதி நிலை, தேவைகள், மற்றும் அபாய சகிப்புத்தன்மையை மதிப்பீடு செய்து, ஒரு நிதி ஆலோசகரிடம் (SEBI Registered Advisor) ஆலோசனை பெற்ற பிறகே முடிவெடுக்க பரிந்துரை செய்யப்படுகிறது.

📚 References & Data Sources

- SBI Mutual Fund – SIP vs Lump Sum Calculator

- Groww Mutual Fund Returns Calculator

- Moneycontrol – Mutual Fund CAGR Returns

- ClearTax – Mutual Fund Taxation Guide

- AMFI India – Average Mutual Fund Returns (2024 Report)

- Investopedia: Compound Interest Explained – https://www.investopedia.com/terms/c/compoundinterest.asp

- SEBI Investor Education – Mutual Fund Basics PDF

The next blog about,…

👉 Mutual Fund vs Real Estate – 2025-ல் எந்த முதலீடு உங்கள் வருமானத்தையும் 안정த்தையும் அதிகரிக்கிறது? இந்த blog-ல் நாம் இரண்டு asset class-ஐ பயனாளி நிமிடத்தில் புரியும் வகையில் ஒப்பிடப்போகிறோம் – risk, return, liquidity எல்லாம் உங்கள் வீட்டுப்பக்கமும் portfolio-வும் சேர்த்துப் பார்ப்போம்! 📈🏠